Métricas SaaS

O guia completo para gerenciar sua empresa de assinaturas

No final da década de 1990, com o boom dos negócios para a internet, diversas empresas surgiram pensando em formas de resolver problemas do dia a dia. A ideia era trazer soluções para as dores que pessoas/empresas sentiam e otimizar o tempo – que era tão precioso.

Isso foi o gatilho para uma transformação maior no mercado, iniciada pela Salesforce.com. O principal produto da empresa era o Sales Cloud, um CRM que prometia cuidar do processo de gestão de clientes e vendas.

Naquela época, os softwares eram vendidos de maneira transacional pelas empresas (venda única de uma licença), instalados nos computadores dos clientes (offline), e a manutenção ou o suporte técnico eram negociados. Mas o Sales Cloud tinha duas diferenças. A primeira se devia ao fato do software estar na nuvem, podendo ser acessado de qualquer dispositivo autorizado, desde que estivesse conectado à web. A segunda era relacionada ao modelo de negociação: ele era baseado em assinatura, no qual o cliente realiza pagamentos recorrentes.

Em vez de “comprar” o sistema (licença vitalícia), o usuário tem acesso a ele por meio do pagamento de uma assinatura. Assim surgiu o conceito de software como serviço ou SaaS. Essa mudança – a criação de uma economia da recorrência – transformou completamente a forma de fazer gestão e de analisar métricas e indicadores.

David Skok, uma das principais referências em métricas SaaS (ou SaaS metrics), levantou algumas perguntas que as métricas devem responder:

- Meu negócio é financeiramente viável?

- O que está funcionando bem e o que precisa ser melhorado?

- Em quais alavancas de gestão devo me concentrar?

- Em que momento devemos pisar no acelerador ou no freio?

- Qual é o impacto no caixa e lucro/prejuízo ao acelerar?

Por meio dos dados que a sua empresa vai gerar, você vai encontrar variáveis que vão ser a resposta certeira para essas questões. Para ajudar executivos e empreendedores que trabalham com negócios recorrentes em SaaS (software as a service), decidimos criar/compilar esse material, para ajudar a entender as métricas, descobrir como medi-las e quais ações tomar com as informações que você vai ter.

No final das contas, em um negócio SaaS, existem 3 pilares críticos para os quais você deve olhar a partir das métricas:

- Adquirir novos clientes

- Reter esses clientes o máximo de tempo possível

- E monetizar, visando aumentar o tempo de vida dele como seu cliente e o valor gasto por ele no seu negócio

Se você já tem um conhecimento avançado sobre métricas (ou quer se aprofundar), pode ler este artigo que fala sobre 6 frameworks e benchmarks em métricas SaaS. Não deixe de consultar também, no final desta página, nossa bibliografia com links para outros artigos sobre o assunto.

Por que o modelo SaaS é tão diferente?

Um cliente, quando decide assinar um software ou contratar um serviço, precisa enxergar claramente um valor ou uma economia real naquilo que busca. No modelo de assinaturas, o retorno para a empresa virá após um determinado período de tempo – que, em alguns casos, pode ser longo.

O retorno do investimento está diretamente relacionado à duração dos contratos dos seus clientes – em outras palavras, o tempo que ele permanece como seu cliente. Se os clientes obtêm sucesso com sua solução, essa duração tende a ser mais longa. Consequentemente, o lucro que ele vai gerar aumentará conforme seu tempo de vida como assinante do serviço.

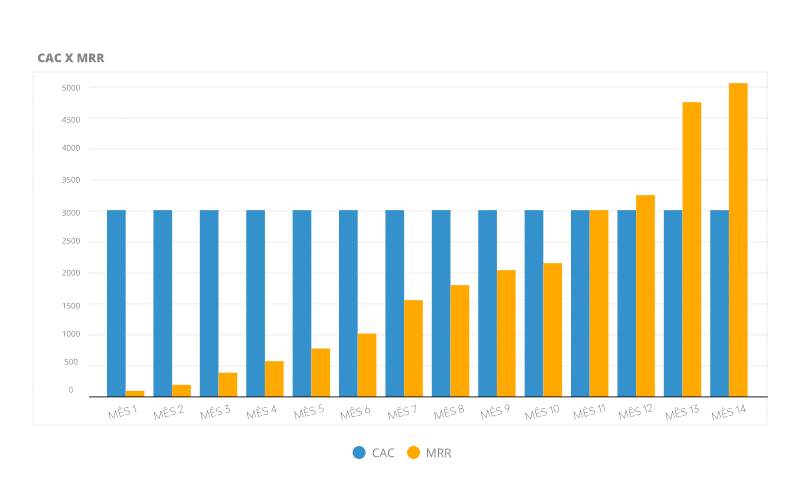

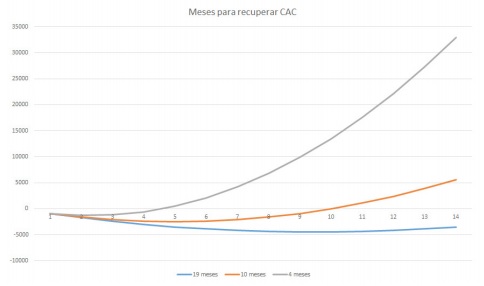

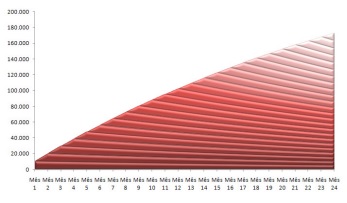

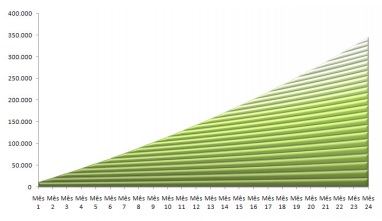

O gráfico acima mostra um exemplo de negócio recorrente no qual o custo de aquisição de um cliente (CAC) é de R$ 3.000,00, enquanto a receita recorrente mensal (MRR) é de R$ 300,00. Repare que, olhando de forma isolada, a empresa demora 10 meses para empatar e retomar o custo de aquisição de um cliente. Somente a partir do 11o mês, a empresa começa a ter lucro na operação.

Entretanto, pode acontecer o oposto: se um cliente não tiver sucesso com a solução e resolver cancelar a assinatura no terceiro mês, por exemplo, o que foi investido para conquistá-lo irá pelo ralo. E a sua operação será deficitária.

Quanto mais rápido uma empresa SaaS decide crescer, maiores são as perdas. Imagine, com o CAC acima, conquistar 10 clientes por mês: serão R$ 30.000,00 gastos para conquistar novos clientes (10 clientes x R$ 3.000,00) contra R$ 3.000,00 de nova receita (MRR novo). Quanto maior a velocidade do crescimento, maior o impacto no fluxo de caixa.

Citando Ron Gill, CFO da Netsuite, no artigo SaaS metrics 2.0 (David Skok):

Se os planos vão bem, você pode decidir que é hora de pisar no acelerador (crescer o investimento na geração de leads, contratar mais representantes de venda, ampliar a capacidade de seu data center etc.) para aumentar o ritmo de aquisição de clientes. Algo que surpreende muitos investidores e conselhos de administração no modelo de SaaS é que, mesmo com uma execução perfeita, uma aceleração de crescimento será frequentemente acompanhada por uma retração na rentabilidade e no fluxo de caixa.

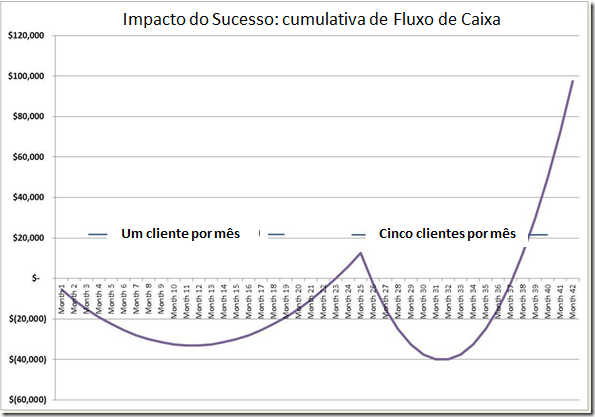

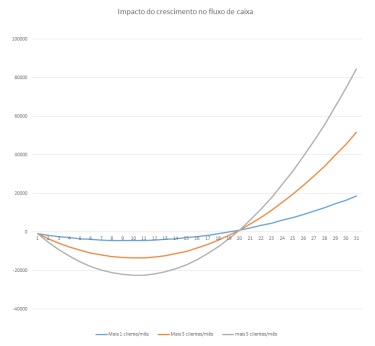

Tão logo o produto venha a ter uma adoção significativa, os investidores esperam que as perdas em capital diminuam, certo? Em vez disso, este é o momento perfeito para elevar o investimento no negócio. O que causará um novo aumento nas perdas. O gráfico abaixo ilustra esse problema.

Observe no gráfico que adicionar cinco clientes por mês produz uma taxa de crescimento muito mais íngreme, mas você terá de passar por um rombo de caixa maior para chegar lá. É contra este conceito de precisar reintroduzir esse tipo de rombo no caixa, logo depois de ter acabado a curva de perdas e ter entrado no positivo, que muitos gestores e investidores lutam.

Claro que isso é um desafio especialmente no início, pois você tem de explicar aos investidores por que precisará de dinheiro adicional para financiar a próxima rodada de aceleração. Mas não é um problema apenas de empresas em estágio inicial. Na NetSuite, mesmo sendo uma empresa pública (listada em bolsa), nossa taxa de crescimento de receita acelerou em cada um dos últimos três anos. Isso significa que cada plano anual prevê uma intensificação de investimentos em geração de leads e capacidade de vendas, o que diminuirá a receita e o fluxo de caixa por algum tempo até que voltem a aumentar. Enquanto você estiver acelerando a taxa de crescimento de receita, gerenciar e comunicar este fenômeno é parte permanente do cenário de qualquer empresa SaaS.

Palestras sobre métricas SaaS e negócios recorrentes

Reunir, analisar e tomar ações baseadas em métricas não é tarefa das mais fáceis. Mas é algo que deve ser um mantra em uma empresa SaaS.

David Skok, Mr. SaaS metrics

David Skok, partner da Matrix e principal referência mundial em métricas SaaS, esteve no SaaStr Annual 2016, maior evento sobre este mercado. Além do vídeo da palestra, que você pode ver na íntegra abaixo, o blog do SaaStr publicou a transcrição completa e os slides da apresentação. É uma verdadeira aula sobre o assunto.

“Ao longo do dia você provavelmente ouviu várias pessoas falando sobre diferentes métricas com as quais você deve se preocupar. Nesta apresentação, vou tentar reuni-las e ajudá-lo a descobrir quais delas realmente importam e como todas elas se interligam.”

“As métricas são muito cruéis”

“As métricas são muito cruéis. Elas podem mostrar que o esforço investido dia e noite em seu negócio não tiveram resultados satisfatórios – e você está em uma barca furada. Isso dói muito, mas é preciso saber quando parar, respirar e mudar a direção”, aponta André Baldini, CEO da Superlógica, em palestra no Superlógica Xperience.

Baldini reuniu as métricas mais importantes a serem analisadas em negócios recorrentes. Veja abaixo a palestra completa.

O segredo: o sucesso do cliente

Neste cenário, reter clientes passa a ter a mesma importância – ou até maior – do que conquistar novos. Isso vai fazer você se preocupar ainda mais com o cliente, garantindo que ele esteja satisfeito, obtenha sucesso, tenha uma experiência excelente e veja valor na sua solução sempre.

Como vamos entender em detalhes mais à frente (e já vimos no gráfico acima), em SaaS, o processo de aquisição de clientes requer um bom investimento, que muitas vezes demora para ser recuperado.

Por isso, se sua empresa não consegue manter o cliente fidelizado por um tempo mínimo, não adianta combater este problema trazendo novos. Eles só servirão para repor os cancelamentos e, no melhor dos casos, a empresa não vai sair do lugar. O mais provável é que o negócio caminhe para um buraco do qual não consiga mais sair.

Dada essa importância, empresas nesse modelo costumam investir bastante em seus departamentos de customer success (sucesso do cliente).

Segundo Lincoln Murphy, uma das principais referências na área, sucesso do cliente é quando seu cliente atinge o resultado desejado por meio da interação com sua empresa.

Entretanto, não existe uma fórmula pronta para atingir o sucesso do cliente. “Não adianta esperar que seja algo pronto. Você precisa experimentar”, comenta Mateus Pestana, CEO da Sensedata, plataforma de customer success. “A economia da recorrência dá poder ao consumidor. Se você não está satisfeito com o serviço de uma empresa, você pode simplesmente sair e escolher outra.”

Muitas vezes, o time de customer success é confundido com a equipe de suporte. Mas existe uma diferença primordial entre os dois: suporte é reativo (responde a solicitações do cliente) e customer success é proativo (vai até o cliente). Ou seja, a ideia é sempre estar lado a lado com ele, sanando as dores e caminhando junto para o sucesso.

Além disso, o time de customer success é responsável também por trazer demandas e ideias desses clientes para aprimoramento do produto; afinal, quem melhor para direcionar os seus esforços de desenvolvimento do que os clientes que já pagam pelo seu SaaS?

De acordo com Emmett Murphy e Mark Murphy, autores do livro “Leading in the Age of Chaos”, o investimento na retenção dos clientes vai aumentar e muito a eficiência financeira da sua empresa. Segundo eles, aumentar em 2% o índice de retenção de clientes da sua empresa vai ter o mesmo efeito na sua receita que reduzir os custos em 10%.

É o que diz também a pesquisa da Bain & Company. Segundo ela, diminuir a taxa de cancelamento em 5% vai significar um aumento no faturamento maior do que 25%.

“Se você não está satisfeito com um serviço, pode simplesmente escolher outro”

Lincoln Murphy, uma das principais referências em Customer Success

A lógica financeira de um negócio SaaS

Para os clientes, SaaS é uma forma simples, barata e efetiva de se “adquirir” um software. O poder está nas mãos deles e isso muda o rumo dos negócios. Porém, do ponto de vista da empresa a recíproca não é totalmente verdadeira. Existem outras complexidades no seu fornecimento.

Uma das principais diferenças está no modelo de gestão financeira. Em vez de vender uma licença, ocorre a venda de uma assinatura – o que muda praticamente tudo que você mede e analisa.

As métricas serão abordadas mais adiante. Por ora, resta saber os dois pontos mais críticos que distanciam o modelo de gestão financeira de uma empresa SaaS dos demais modelos.

O modelo SaaS prevê um ciclo de operação básico: início rápido, preço acessível, acesso simplificado, forma de aquisição facilitada, capacidade de adaptação e processo de inovação contínua.

Veja que para manter uma operação de SaaS é preciso contar com vários recursos, que vão desde pessoas para o desenvolvimento da ferramenta até serviços de infraestrutura em tecnologia para manter a aplicação rodando, e investimentos em publicidade e vendas para conquistar clientes, além, é claro, de pessoas para prestar atendimento (suporte técnico).

Economia unitária (unit economics)

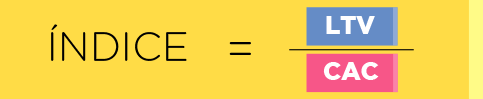

Visando entender se o lucro gerado pelos clientes (valor do tempo de vida do cliente) é maior do que os custos para adquiri-los (CAC), é importante ter em mente o conceito de economia unitária. Ele analisa o investimento e o lucro que cada cliente gera.

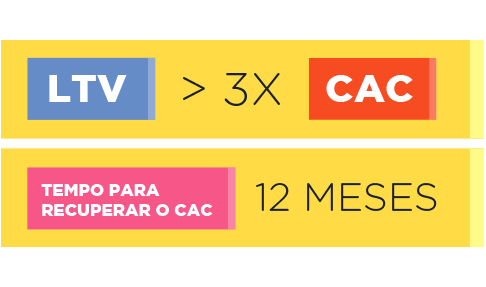

“Essas diretrizes foram validadas com muitas empresas de SaaS (software as a service). As melhores têm uma proporção de LTV para CAC maior do que 3, podendo chegar a 7 ou 8. E muitas delas são capazes de recuperar (payback) seu CAC em 5-7 meses. Outras empresas de SaaS, mesmo saudáveis, não atingem esse objetivo no estágio inicial, mas melhoram o negócio ao longo do tempo e conseguem chegar lá”, aponta David Skok.

LTV x CAC

Empresas que trabalham com negócios recorrentes precisam, em média, ter uma relação de LTV para CAC que seja maior do que 3 para serem saudáveis e viáveis no longo prazo, segundo o próprio David Skok no artigo SaaS metrics 2.0. Algumas empresas conseguem atingir níveis altos, chegando a 10 e recuperando seus custos iniciais com a aquisição de clientes em menos de 6 meses.

Payback (meses para recuperar o CAC)

Trata-se do tempo até que o custo de aquisição de clientes seja recuperado. Isto mostrará em quanto tempo você passará a ter fluxo de caixa positivo, podendo investir ainda mais para aumentar a taxa de crescimento da sua empresa.

Em média, empresas de negócios recorrentes saudáveis precisam de pouco menos de 12 meses para recuperar o CAC. Em maio de 2017, a pesquisa Brazil SaaS Landscape entrevistou mais de 500 empresas sobre temas relacionados ao mercado brasileiro. Ela apontou que, em empresas nacionais, esse valor está na faixa dos 6 meses.

Acima temos três empresas como exemplo: roxa, vermelha e azul. A roxa, com um melhor balanceamento entre CAC e ticket médio (ou seja, o valor do ticket médio é suficiente para pagar o custo por aquisição de clientes), consegue mais clientes e recuperar o CAC mais rapidamente, em 4 meses.

A vermelha consegue recuperar em 10 meses. A azul não consegue recuperar nem no primeiro ano. Se a sua empresa está na última situação: cuidado! Reveja seus investimentos para deixar o negócio mais saudável.

Como usar os dados para tomar decisões estratégicas

Se você recuperar o custo de aquisição em até 6 meses e o lifetime value (LTV) dos seus clientes for maior do que o CAC, pode ser um bom momento para investir e crescer ainda mais. Por outro lado, se não for esse o caso, é um forte indício de que há ajustes necessários para corrigir o negócio antes que você deva investir em aquisição de clientes.

Empresas em estágio inicial, muitas vezes, testam sua atuação em relação a precificação, perfis de clientes, segmentos de mercado etc. A partir desses testes, elas conseguem examinar os cenários em que obtêm LTV mais alto em relação ao CAC, para projetar os próximos passo e investimentos futuros.

Viabilidade de um negócios SaaS

Sendo o custo de aquisição de um cliente maior do que sua receita mensal, vale a pena um modelo em SaaS? A resposta é sim.

No modelo de SaaS, a gestão financeira se dá por meio de métricas diferentes do que em uma empresa tradicional. Ou seja, os indicadores que importam neste modelo, pelo menos inicialmente, não estão relacionados somente à sua lucratividade, mas sim à performance (vendas, fidelidade do usuário etc.) – que farão sentido e mostrarão sua viabilidade (ou não) no médio e longo prazo.

Exatamente por isso, um dos pontos cruciais neste modelo é a longevidade do cliente – o já citado lifetime value (ou valor do tempo de vida do cliente).

Partindo desse pressuposto, é nítido que qualquer investimento em uma empresa SaaS não pode ter como objetivo retorno imediato.

Para que a relação investimento versus retorno possa ser positiva, é preciso tempo de maturação e, em muitos casos, novos investimentos para que o negócio crie corpo suficiente para gerar resultado positivo e para que sua necessidade de caixa seja suportada pela própria empresa.

Por isso, este material irá analisar quais são as métricas mais importantes em uma empresa de SaaS e como você deverá usá-las em seu negócio, lembrando que tais conceitos serão facilmente aplicados a outros modelos de negócio de recorrência ou assinaturas.

O negócio de receitas recorrentes

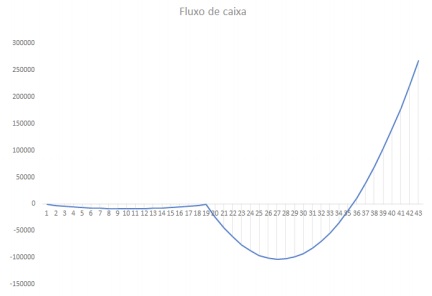

Um dos principais problemas enfrentados pelos negócios recorrentes acontece no início de suas vidas. Como exemplificamos, empresas que trabalham com assinaturas, invariavelmente, sofrem perdas significativas nos primeiros meses/anos, gerando uma “barriga”, ou seja, um déficit em seu fluxo de caixa.

Isso acontece porque é necessário investir (alto) no começo para conquistar clientes – e só então recuperar esse custo, quando a base de clientes estiver grande o suficiente para suprir os gastos recorrentes ou já efetuados. Quanto mais rápido a empresa decide crescer, maiores podem ser as perdas.

É um momento crítico e que deve ser acompanhado de investimento. Em um determinado ponto, a base de clientes ativa irá pagar os investimentos feitos para adquirir novos clientes.

Esse momento é mais curto se for investido o bastante para tornar essa base de clientes capaz de cobrir este valor logo nos primeiros meses. Quando isso acontecer, o negócio passará a se tornar rentável e terá um fluxo de caixa positivo.

“O crescimento é realmente fundamental para aumentar o valor de um negócio, mas há também um segundo valor: se estamos em um mercado competitivo, precisamos de crescimento para vencer nosso concorrente e evitar que ele ganhe nosso espaço”, afirmou David Skok, em palestra no SaaStr Annual.

Ou seja, ao investir você acelera o seu crescimento, com o ônus de um custo inicial maior, como demonstra o gráfico a seguir.

Esse gráfico mostra o fluxo de caixa de uma empresa SaaS com o passar do tempo. No início, poucos clientes entravam na base, por isso a “barriga” era pequena. No 19º mês foi quando esses poucos clientes começaram a dar retorno financeiro, mesmo que pouco.

Entretanto, esse retorno coincidiu com um momento em que a empresa investiu pesado para adquirir novos clientes. Perceba que a “barriga” ficou maior. O retorno desse investimento começou a vir apenas no 35º mês, ou seja, quase 3 anos depois. Mas quando veio foi bem mais relevante do que o retorno obtido no 19º mês.

Neste outro gráfico, usamos as mesmas empresas que nos serviram de exemplo anteriormente, identificadas pelas cores roxa, vermelha e azul.

A empresa azul investiu pouco em aquisição de clientes e, com isso, o rombo no seu fluxo de caixa foi pequeno. Mas o crescimento que alcançou, quando começou a ter retorno, também foi.

A empresa vermelha investiu um pouco mais. Seu rombo inicial foi um pouco maior e seu crescimento, por consequência, foi um pouco mais acentuado.

A empresa roxa, em compensação, foi a campeã: seu investimento em aquisição de clientes foi maior entre as três, mas seu retorno financeiro no 31º mês foi 4 vezes maior.

Entendeu a dinâmica? 😉

As principais métricas SaaS

Agora que você já tem uma noção muito boa de como funciona uma empresa SaaS, vamos abordar as principais métricas e como elas são calculadas.

Um resumo do essencial:

- MRR – receita recorrente mensal

- ARR – receita recorrente anual

- Growth – taxa de crescimento

- Churn – taxa de cancelamento

- Lifetime value – valor do tempo de vida do cliente

- CAC – custo de aquisição

- O índice LTV/CAC

- Meses para recuperar o CAC (payback)

MRR (monthly recurring revenue) ou receita recorrente mensal

O MRR é a receita recorrente mensal que seu negócio de assinaturas possui. Em modelos com contratos mensais, o MRR nada mais é do que a soma deles. Exemplo: 100 contratos de R$ 100,00/mês = R$ 10.000,00 em MRR.

Em negócios nos quais são comercializados planos semestrais, anuais ou bianuais, por exemplo, deve se considerar a mensalização deste tipo de contrato: basta somar o valor total do contrato e dividi-lo pelo número de meses.

Lembrando que o MRR não é uma métrica baseada no caixa da empresa – ou seja, em quanto de dinheiro entra na conta corrente. No cálculo do MRR também não devem estar incluídos serviços pontuais como consultorias e treinamentos. Como o próprio nome diz, o MRR é a receita recorrente.

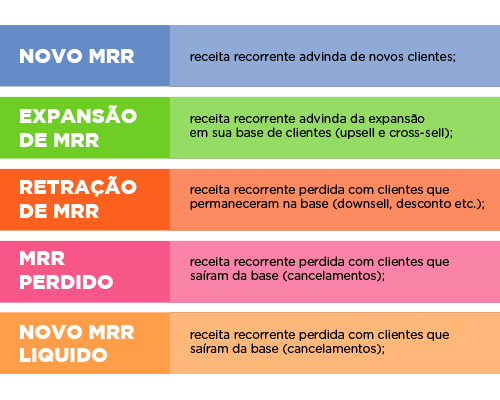

Você talvez queira quebrar o MRR por período em suas análises:

Receita anual recorrente ou annual recurring revenue (ARR)

Já o ARR (annual recurring revenue) é a receita anual recorrente. Nesta métrica, as receitas são anualizadas: seu você tem R$ 10.000,00 em MRR, seu ARR seria de R$ 120.000,00 (MRR x 12 meses).

Growth rate (taxa de crescimento)

A taxa de crescimento é o valor absoluto de novos clientes em relação à quantidade de clientes da carteira.

Por exemplo, você tem 100 clientes na sua base no início do mês. Ao fim dele, você tem 109 clientes (9 a mais do que no início). Ou seja, nesse período, sua taxa de crescimento de clientes foi de 9%.

A taxa de crescimento também pode ser calculada com base na receita (MRR). No início do mês, com 100 clientes na base pagando um ticket médio de R$ 300,00, você tem um MRR de R$ 30.000,00. Os 9 que entraram na base assinaram um plano de R$ 400, ou seja, um ganho de R$ 3.600,00 na receita recorrente. Nesse mês, a taxa de crescimento de receita foi de 12%.

Churn rate (taxa de cancelamento)

O churn é o índice de cancelamento ou evasão. Ele pode pode acontecer por diversos motivos: seu serviço não atendeu as necessidades do cliente, ele pode simplesmente não precisar mais desse serviço ou talvez tenha sido convencido por um concorrente a trocá-lo.

Pode ocorrer, também, o churn involuntário: quando um cliente tem seu serviço cancelado sem que isso tenha sido fruto de uma decisão dele – seu cartão de crédito pode não ter sido aceito, por exemplo.

O desafio está em gerenciar o churn de forma a perceber por que ele acontece e criar ações para reduzi-lo.

Se você tem 100 clientes na sua base no início do mês e 15 deles cancelam seu serviço, você encerra aquele período com 15% de churn.

Essa métrica também pode se relacionada ao quanto você perde de MRR, ou seja, receita mensal recorrente. Por exemplo: imagine que seu MRR é de R$ 10.000,00 e os 15 clientes que cancelaram tinham planos no valor de R$ 70,00. Ao final daquele mês, você perdeu R$ 1.050,00 de MRR, resultando em um churn de receita de 10,5% e em um MRR de R$ 8.950,00.

Ticket médio

Outra métrica de grande valia para analisar a possibilidade de crescimento de sua empresa é o ticket médio – inclusive, neste artigo, você vai entender porque deve fazer de tudo para aumentá-lo.

Para calculá-lo, basta dividir a receita recorrente total pelo número de assinaturas. Ou seja, se você tem R$ 200.000,00 em MRR somando suas 400 assinaturas, seu ticket médio é de R$ 500,00.

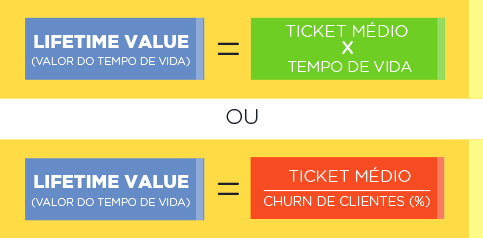

Lifetime value (LTV)

O lifetime value (valor do tempo de vida do cliente) é uma métrica relacionada a quanto vale o tempo de vida de um cliente. Ou seja, considera quanto ele pode gerar de receita durante o período em que permanecer na sua base.

Essa métrica está diretamente relacionada à satisfação do cliente perante seu negócio. Afinal, consumidores satisfeitos permanecem por mais tempo.

Para calcular o valor do tempo de vida do cliente é preciso entender por qual período, em média, um cliente típico permanece na sua base.

O cálculo do tempo de vida é simples: 1/churn de clientes (%).

Se o churn for de 2% ao mês, então o tempo de vida do cliente será de 1/0.02, ou seja, 50 (meses). Com esse número em mãos, você vai precisar do ticket médio da sua base para chegar ao valor do tempo de vida do cliente.

Seguindo o exemplo acima, com um ticket médio de R$ 500,00/mês, o valor do tempo de vida do cliente (LTV) será o ticket médio multiplicado pelo tempo de vida (lifetime) do cliente ou o ticket médio dividido pelo churn de clientes (%). Nesse caso, o LTV será R$ 500,00 x 50 = R$ 25.000,00.

Em casos de ticket médio muito diferentes na sua base, esta conta não levaria em conta perder clientes de alto valor x clientes de baixo valor. Uma fórmula mais precisa poderia ser: LTV = ticket médio/churn de receita (%).

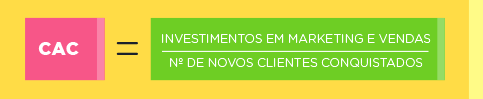

Custo de aquisição de clientes (CAC)

O custo de aquisição de clientes é a métrica que mostra quanto você investiu para conquistar um novo cliente.

Você deve basicamente somar todos os investimentos em marketing e vendas, incluindo salários e comissões, e dividir pelo número de novos clientes conquistados.

Imagine que em um mês você gastou R$ 15.000,00 com marketing e R$ 10.000,00 com a sua equipe de vendas. Nesse período você obteve 20 clientes novos. O seu CAC será (R$ 15.000,00 + R$ 10.000,00)/20 = R$ 1.250,00.

O índice LTV/CAC

Como já visto, o número mágico aqui é 3 (e quanto maior, melhor). A fórmula para chegar no índice é simples: LTV/CAC.

Com um LTV de R$ 25.000,00 e um CAC de R$ 1.250,00, seu índice seria de 20. Nada mal, hein?

Meses para recuperar o CAC (payback)

Esta métrica mostra quantos meses você vai demorar para recuperar o que foi investido na conquista de novos clientes.

As métricas estrela-guia

As métricas citadas acima não vão valer nada se você não conseguir medir o engajamento que o cliente tem com o seu serviço ou produto. É essencial que você consiga medir o coração da sua ferramenta com apenas um indicador: a métrica estrela-guia (ou, ainda, o mínimo de indicadores possível).

Quem falou primeiro em métricas estrela-guia foi Sean Ellis, o criador do termo growth hacking e um dos responsáveis por empresas como Dropbox, Eventbrite, LogMeIn e Lookout crescerem exponencialmente. Ele diz que a north star metric é uma variável única que, sozinha, captura o valor total da sua solução. Ela captura o momento em que o cliente se conecta emocionalmente ao que você oferece e mede o engajamento dele com o serviço ou produto.

Ela deve ser encontrada, pois vai trazer foco para o seu negócio. Assim, você evita se perder entre tantas tomadas de decisão no dia a dia, e prioriza aquilo que realmente importa: o que fará sua empresa crescer e escalar. Ela é única justamente por isso, afinal, é mais fácil melhorar apenas um número do que 15 diferentes.

Mas LTV e MRR não podem ser boas métricas estrela-guia? Afinal, mostram se o negócio está saudável financeiramente, não? Na verdade, elas podem não ser. O MRR e o LTV medem apenas a receita que você recebe dos clientes e não o valor que você gera a eles. Eles são consequência de uma boa performance com a métrica estrela-guia.

Percebendo uma queda no engajamento e, consequentemente, uma queda na métrica estrela-guia, você consegue prevenir o churn. Ninguém cancela um serviço do dia para a noite. Levam dias, semanas e até meses para que a pessoa realmente tome a decisão de romper o contrato. Nesse período, todo o engajamento com a solução vai diminuindo consideravelmente com o passar do tempo.

Mas o que é uma métrica estrela-guia boa? Vai variar do que a sua solução oferece de valor ao cliente. Por exemplo, o Airbnb mede o número de noites reservadas no sistema; o WhatsApp considera o número de mensagens que o cliente envia no dia; o Yelp, o número de avaliações realizadas na plataforma; o RD Station considera o número de leads captados pelo cliente; o Quora mede o número de perguntas respondidas na plataforma. Ou seja, cada um tem sua particularidade.

Brad Coffey, VP de estratégia da HubSpot, comenta no artigo SaaS metrics 2.0:

Na HubSpot, tivemos muito sucesso observando uma métrica que chamamos de índice de felicidade do cliente (CHI – Customer Happiness Index). Primeiramente, ao executar uma análise, identificamos as funcionalidades de nosso software que geravam maior valor aos clientes e investimos em incentivar a adoção dessas funcionalidades. Em segundo lugar, usamos esse resultado agregado como um proxy inicial para o sucesso, enquanto experimentamos diferentes processos de venda e onboarding. Se um conjunto de clientes que passaram por um experimento teve baixo índice CHI, poderíamos matar o projeto sem esperar 6 ou 12 meses para analisar a retenção do cohort.

Mas, uma coisa é fundamental: todos na sua empresa têm de entendê-la e lutar para que essa métrica melhore dia após dia, incansavelmente. As ações podem variar, mas o objetivo deve ser o mesmo.

Resumindo, para encontrar a sua métrica estrela-guia você precisa:

- Achar um número que indique se o usuário utilizou o valor do seu produto;

- Esse número deve mostrar seu engajamento e nível de atividade;

- Ser de fácil compreensão por todo mundo da empresa;

- Indicar que a empresa está indo para o lugar certo.

Gestão, crescimento e expansão

Mensalmente, em um negócio recorrente, existem alguns elementos que afetam sua taxa de crescimento – ou seja, quanto sua receita recorrente mensal (MRR) vai mudar se comparada ao mês anterior. São eles:

- Novos clientes que assinam o serviço (novo MRR);

- Atuais clientes que expandem suas receitas (expansão de MRR);

- Clientes que deixam o serviço (churn/perda de MRR) + clientes que fazem downsell (retração de MRR).

A soma desses números gera a sua MRR líquida de assinantes, que mostra, mês a mês, como está a sua taxa de crescimento. Essas são as métricas-chave da gestão de um negócio baseado em assinaturas.

É preciso acompanhar essas métricas para obter sucesso em negócios de receita recorrente. Cada uma delas demanda ações específicas para serem melhoradas.

Vendas: gestão para atrair novos clientes

Para analisar o processo de vendas e gerar novos clientes, as métricas mais indicadas são aquelas que mensuram as etapas do funil de vendas. Essas métricas variam um pouco de empresa para empresa, dependendo das etapas que envolvem esse funil. Porém, há uma forma de medir de maneira mais abrangente: a taxa de conversão.

Deve-se calcular essa métrica em cada um dos processos de venda, como o número de visitas na página de vendas vs. trials (ou demos), o número de ligações feitas pelo departamento de vendas vs. agendamentos de apresentações, clientes gerados a partir dos trials etc.

Com esses dados, é possível prever e planejar os próximos investimentos e onde concentrar forças para aumentar as vendas. Por exemplo: se os trials que você tem apresentam uma taxa de conversão alta e os telefonemas realizados pelos vendedores uma taxa de conversão baixa, vale a pena investir em aumentar o número de trials.

Outra ação possível ao analisar a taxa de conversão é a possibilidade de fazer projeções e planejamentos. Ao saber a taxa de conversão de um determinado canal de geração de leads, é possível saber com certa precisão quanto esforço será necessário para atingir uma meta.

Digamos que você tenha como objetivo conquistar 1.000 clientes nos próximos três meses. Você sabe que, pelos trials, sua taxa de conversão está em 10% – ou seja, você precisará de cerca de 10.000 trials em três meses para atingir a sua meta. Isso indica o caminho a trilhar em termos de investimentos, planejamento de vendas, contratações e ações de marketing.

A importância do referral para indicações e o fator viral

Referral pode ser definido, grosso modo, como uma forma de divulgar um determinado produto ou serviço sem o uso da publicidade tradicional. Ou seja, o famoso boca a boca. Só que, no meio digital, ele acontece por meio de referências e indicações.

Essa estratégia mostra-se particularmente eficaz e importante por alguns motivos. O primeiro deles: é de baixo custo. Com clientes satisfeitos você não terá muito trabalho em convencê-los a indicar seu produto ou serviço.

O segundo motivo é o fato dos consumidores confiarem mais na indicação de amigos do que em campanhas publicitárias. Aos olhos deles, tem mais valor alguém falar bem de você do que sua empresa falar bem de si mesma.

Diversos negócios já tiveram muito sucesso com programas de referral. Podemos citar o Dropbox, que multiplicou sua receita significativamente oferecendo mais espaço às pessoas que gastassem um pouco de seu tempo convidando amigos para utilizar o serviço.

Outro exemplo que podemos citar é o Hotmail. Seu crescimento se deu, em grande parte, por um simples detalhe nos e-mails enviados por seus usuários: a Microsoft colocou um link, perguntando se quem recebeu a mensagem gostaria de experimentar a ferramenta. Foi um grande sucesso.

Os programas de referral não precisam ser bonitos ou fantásticos, precisam apenas ser eficientes e funcionais, levando o cliente a expressar a satisfação com seu negócio. Este artigo explica como criar um poderoso programa de marketing de indicação em SaaS.

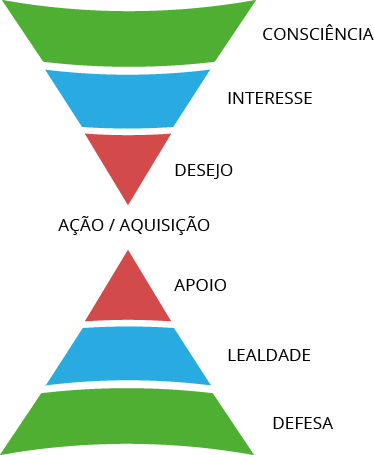

Vale lembrar que o primeiro passo para uma estratégia de referral dar certo é ter clientes tão satisfeitos que indicarão você a amigos e familiares espontaneamente. Tudo começa com um excelente produto ou serviço. Isso vai fazer com que o seu funil de vendas se transforme, na realidade, em uma taça.

Antigamente, você imaginava o funil como descoberta, interesse e desejo. Em negócios recorrentes, isso se transforma em suporte, retenção e indicação, como mostra a imagem acima. Esse é o ponto em que qualquer negócio recorrente quer e tem que chegar.

NPS (Net Promoter Score): medindo promotores e detratores

Contar com a divulgação e recomendação de seus clientes mais satisfeitos não tem preço. Exatamente por isso, várias empresas criam sistemas de recomendações (oferecendo crédito ou vantagens), além de materiais e canais (como perfis em redes sociais) para que seus clientes tenham nas mãos as ferramentas para espalhar a notícia.

Porém, somente isso não garante que as recomendações aconteçam. Outros dois cenários são possíveis: podem falar mal de sua empresa ou simplesmente não falar.

Para angariar recomendações e incentivar o boca a boca, o primeiro passo é trabalhar na satisfação dos clientes. E, claro, medi-la.

Em 2003, um consultor da Bain & Co, uma das maiores consultorias estratégicas do mundo, lançou um artigo introduzindo o NPS (Net Promoter Score), uma ferramenta para medir a satisfação com base na pergunta: “Em uma escala de 0 a 10, quanto você recomendaria nosso produto a um amigo ou colega?”.

As respostas são avaliadas seguindo as faixas abaixo:

- clientes que deram notas de 0 a 6 são considerados detratores (aqueles que tendem a falar mal);

- os que deram notas entre 7 e 8 são ignorados (neutros);

- e os que escolheram 9 e 10 são considerados não só fidelizados, como promotores (recomendam ativamente seu negócio).

Assim, é possível calcular o NPS: NPS = (% de clientes promotores) – (% de clientes detratores)

Ou seja, esse valor pode variar de -100 (todos detratores) a +100 (todos promotores). Um NPS acima de zero já é considerado como um resultado positivo; acima de 50 é excelente. Essa metodologia simples ajuda não só a medir a satisfação dos clientes, mas também a ver o potencial de incentivar o boca a boca.

A gestão do churn

Gerir o churn (taxa de evasão ou cancelamento) também é um processo imprescindível para negócios baseados em assinaturas. Trata-se da métrica mais importante a ser analisada e gerenciada. Por conta disso, iremos analisar de forma mais detalhada o assunto.

Prevendo o churn: engajamento do cliente

Sendo o churn um problema tão grande e que precisa de esforços constantes para ser mantido dentro dos limites, é preciso criar métodos que permitam prever como ele se dará no curto e médio prazo.

Com essa informação, poderemos agir de maneira assertiva para reverter uma situação. Não é um processo fácil prever o churn. Ele depende de um número de variáveis muito grande e, por vezes, intangíveis e imponderáveis. Contudo, há uma forma pela qual pode-se antever o churn: o engajamento dos clientes.

Existem duas situações em que podemos perceber como está o engajamento. A primeira é perceber se o cliente está, de fato, utilizando os principais recursos do serviço. Esses recursos são o diferencial do seu serviço, são eles que entregarão soluções diferentes da concorrência para seus clientes. E é preciso mostrar que, sem você, seu cliente não terá acesso a esses recursos.

Se o cliente estiver usando com frequência esses recursos, ele estará mais engajado com o seu serviço e a tendência de churn é menor. No entanto, se ele não os usa, pode ser um indicativo de que virá a cancelar sua assinatura.

Essa falta de engajamento pode acontecer por várias razões: o seu diferencial não é tão grande assim, seus principais recursos não atendem à necessidade do cliente, ele não notou que existem esses recursos ou não soube usar esses recursos, entre outras.

Para cada motivo, é preciso analisar o que pode ser mudado e oferecido para reverter a situação.

A segunda maneira de notar se seu serviço gera engajamento é analisar quantas pessoas estão utilizando no seu cliente.

Digamos que você vendeu o seu produto para um departamento em uma empresa que tem 20 funcionários. Se você descobrir que apenas um deles usa seu produto, é um indício de falta de engajamento. Já se 19 deles utilizam, isso demonstra que seu produto está enraizado naquele cliente, o que reduz consideravelmente a possibilidade de churn. No caso da falta de engajamento, é o momento de oferecer treinamentos, suporte e apresentações para a equipe.

Dica: usar os dados de engajamento de cliente pode ser uma excelente maneira de, além de prever o churn, aumentar possibilidades de upsell e cross sell.

O cenário ideal: churn negativo

A solução final para problemas de churn é torná-lo negativo. Isso acontece quando a expansão da receita de seus atuais clientes é maior do que dos clientes perdidos. Existem duas maneiras de conseguir aumentá-la:

- Usar um esquema de preço que tem um eixo variável – dessa forma, conforme seus clientes expandem o uso do seu produto, eles te pagam mais (modalidade pay as you go, por exemplo, ou por usuários adicionais);

- Oferecer vendas cruzadas – para entregar versões mais poderosas do seu produto ou módulos e apps adicionais.

Os clientes fidelizados podem dar ainda mais receita para sua empresa. Por isso, tenha sempre em mente oferecer serviços adicionais ou oferecer planos mais caros para seus atuais clientes. Essa é uma medida que gera retorno considerável e aumenta seu crescimento de maneira concreta. Isso irá refletir diretamente no aumento de seu ticket médio.

Retenção e fidelização de clientes

Nos primeiros meses de um negócio baseado em assinaturas, o churn deve ser relativizado. Se você perde 3% de seus clientes por mês, quando tem apenas 100 clientes, perder apenas 3 deles não é um grande problema. Você não precisará imprimir grande esforço para repô-los.

No entanto, conforme seu negócio cresce em tamanho, o problema torna-se diferente. Se você tem 100 mil clientes, perder 3% significa ter 3 mil clientes que deixarão de gerar receita – e não será nada fácil encontrar outros para substituir.

Se seu churn líquido é alto (acima de 2% por mês), isso mostra que há algo errado e que precisa ser corrigido. Se tirarmos como base um churn mensal de 2%, as perdas reais serão de quase 27% por ano. Muita coisa, não?

É uma clara indicação de problemas no negócio. E há um agravante que deixa tudo pior: conforme sua empresa cresce, tornam-se ainda maiores as perdas e mais difícil fica reduzir o churn.

Isso pode ser o fiel da balança entre seu negócio ter sucesso ou simplesmente morrer. Então, é preciso, antes de planejar qualquer outra coisa, trabalhar para corrigir os erros que estão gerando churn.

Algumas das possíveis causas são:

- As expectativas dos clientes não estão sendo atendidas;

- O produto não gera valor no longo prazo – é preciso que seu serviço seja percebido como fundamental para sempre e não apenas nos primeiros meses;

- Você não teve sucesso em fazer os clientes adotarem o produto, sobretudo seus recursos-chave;

- As vendas se concentraram em startups, que tendem a falir mais do que empresas consolidadas;

- A precificação não está correta.

A melhor maneira de descobrir por que os clientes estão cancelando é perguntar para eles. Feedbacks e melhorias constantes são sua principal arma contra o churn e a favor de melhorar sua taxa de sucesso dos clientes.

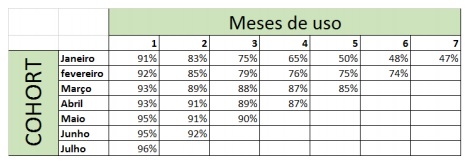

Cohort: análise por períodos

Pelo fato de o churn ser um elemento crítico para o sucesso em uma empresa baseada em assinaturas, sua análise precisa ser bastante profunda. Uma forma de fazer isso é avaliar a perda de clientes em relação ao período de tempo em que ela aconteceu. A isso damos o nome de cohort.

É preciso investigar esta métrica a partir de grupos de clientes que aderiram ao serviço em um determinado mês. Ao analisarmos o cohort de clientes mensalmente, somos capazes de observar como eles se comportam ao longo do tempo.

Isso pode responder às seguintes questões:

- Os clientes estão cancelando nos primeiros meses?

- O churn estabiliza depois de um determinado período?

Se você optou por ações para tentar corrigir o churn nos primeiros meses (ou seja, com aprimoramento de características do produto, melhor usabilidade etc.), é preciso verificar se essas ações obtiveram sucesso. A análise por safras permite fazer isso, comparando os segmentos mais recentes a períodos mais antigos.

Por exemplo: um grupo de clientes assinou o serviço em janeiro. No primeiro mês, o churn foi de 10%. Ao notar isso, você reduziu o preço. No mês de julho, um novo grupo de clientes assinou o serviço e no período de um mês o churn foi de 1%. Podemos supor, então, que as medidas adotadas surtiram efeito.

A importância da segmentação de clientes

Em todos os negócios de recorrência haverá um momento em que será necessário segmentar os clientes para geri-los de maneira mais assertiva. É preciso compreender, de maneira geral, como se comporta cada grupo e como eles impactam no negócio.

Por exemplo: os clientes maiores são mais difíceis de adquirir e geralmente demandam mais força de trabalho; em contrapartida, cancelam com menos frequência (reduzindo o churn) e a receita que geram é maior.

É preciso descobrir quais segmentos são mais rentáveis, para focar a estratégia nesses grupos. As segmentações mais comuns são por tamanho de cliente, indústria ou vertical em que atuam e região em que operam.

Isso irá demandar um esforço adicional para calcular e medir as métricas. Contudo, é um custo operacional que vale a pena. Cada métrica pode ser calculada, analisada e trabalhada, também, em cada um desses segmentos.

Quer se aprofundar?

O blog do David Skok é referência e tem uma seção inteiramente dedicada a negócios SaaS. Não deixe de assistir também a palestra dele no SaaStr Annual: Driving SaaS Success Using Key Metrics (Video + Transcript).

O SaaStr é a maior comunidade sobre SaaS do mundo. Jason Lemkin, além dos artigos incríveis, também organiza o SaaStr Annual, maior evento sobre o tema. Vale segui-lo no Twitter também.

O Zuora é um dos principais players no mercado da recorrência. Vale a pena acompanhar seu blog e seu fundador, Tien Tzuo – que escreveu um excelente artigo sobre a escalada em negócios SaaS (The Climb: How to Build a Billion Dollar Run Rate). Aliás, sobre este tema, não deixe de ler o artigo The SaaS Adventure.

Christoph Janz, da Point Nine Capital, tem um blog excelente (The Angel VC) e frequentemente escreve sobre SaaS. Tomasz Tunguz, da Redpoint, é outro que também escreve sobre o tema.

No Brasil, a Superlógica, que desenvolve um sistema para gestão de assinaturas e faturamento recorrente, é a grande referência no assunto – além do blog da recorrência, produz também o Superlógica Xperience, maior evento da América Latina nos mercados de assinaturas e SaaS.

E, por fim, o SaaSholic, mantido pelo fundador da Rock Content, Diego Gomes, também é referência no tema.

Artigos utilizados como referência para a elaboração deste conteúdo:

- SaaS Metrics 2.0 – A Guide to Measuring and Improving what Matters

- David Skok, GP @ Matrix Partners: Driving SaaS Success Using Key Metrics (Video + Transcript)

- Métricas SaaS: 6 frameworks e benchmarks para conhecer

- Economia da recorrência: o modelo que está transformando o mercado

- Pagamento recorrente: o guia completo

- Pagamento recorrente: qual a melhor forma de fazer a gestão?

- Boas práticas para gestão de assinaturas e pagamentos recorrentes

- How fast is enough?

- Customer success: por que é tão importante para seu negócio de assinaturas

- The process for discovering your customer’s desired outcome

- Como transformar clientes em fãs com customer success

- Brazil SaaS Landscape 2017: lessons from a deep dive into 400+ brazilian SaaS startups

- Como erramos na precificação e o que fizemos para acertar

- A sua empresa não tem uma métrica estrela-guia? Você está perdendo clientes

- Como criar um poderoso programa de marketing de indicação

- Net Promoter Score: o que é e como aplicar na economia da recorrência

- Churn rate: tudo o que você precisa saber

- A importância do churn negativo

* Parte desse conteúdo foi inspirada em SaaS Metrics 2.0 – A Guide to Measuring and Improving what Matters, artigo-referência do já citado David Skok.